ETF-Sparplan: Die besten Sparpläne 2024, Tipps und Tricks zum ETF-Sparen

Stiftung Warentest hat Geldanlage in Form eines ETF-Sparplans als «Königsweg des Fondssparens» bezeichnet. Der Grund ist einfach: Mit einem ETF-Sparplan können Anleger renditestark investieren und langfristig ein Vermögen aufbauen – auch mit kleinen Sparbeträgen. Wir zeigen Ihnen, welche Vorteile ein ETF-Sparplan hat, was Sie dabei beachten sollten und wo Sie kostengünstige ETF-Sparpläne finden – zu Beginn gibt’s direkt die besten Empfehlungen und Tipps!

ETF-Sparplan – Das Wichtigste in Kürze

- Was ist ein ETF-Sparplan?

Schnell und einfach erklärt. - Was sind die besten ETF-Sparpläne für Selbstentscheider?

Alle Top-ETFs für Ihren ETF-Sparplan und fertige Portfolio-Vorschläge. - Wie kann ich in einen ETF-Sparplan investieren?

Mit unserer Schritt-für-Schritt-Anleitung zum ETF-Sparplan in Eigenregie. - Welche Indizes eignen sich für ETFs?

Hier finden Sie die besten Indizes für Ihren ETF-Sparplan. - Produktempfehlung (Anbieter): Damit Sie einen ETF-Sparplan einrichten können, benötigen Sie ein Wertschriftendepot, zum Beispiel bei Swissquote*, dem Sieger im Online-Broker-Test 04/2023 des SIQT. Ihren ETF-Sparplan können Sie hier jede Woche, alle zwei Wochen oder jeden Monat ausführen lassen. Eine weitere Möglichkeit ist die Anlage über den Bankenchallenger Neon, dieser bietet in Zusammenarbeit mit dem ETF-Anbieter Invesco sogar kostenlose ETF-Sparpläne an.

- Produktempfehlung (ETFs): Für einen ETF-Sparplan eignen sich am besten breite Exchange Traded Funds, zum Beispiel die globalen iShares Core MSCI World UCITS ETF, Xtrackers MSCI World UCITS ETF 1C* und Xtrackers MSCI World UCITS ETF 1D*. Mit dem UBS ETF-MSCI World UCITS ETF investieren Sie in entwickelte und aufstrebende Länder aus aller Welt. In die besten Firmen Europas investieren Sie mit iShares STOXX Europe 600 UCITS ETF und Invesco STOXX Europe 600 UCITS ETF. Fokussierter legen Sie mit dem Xtrackers Euro Stoxx 50 UCITS ETF 1D und dem iShares EURO STOXX 50 UCITS ETF an.

- Tipp: Unser Beispiel-Sparplan und die ETF-Empfehlungen helfen Ihnen dabei, die besten ETF-Sparpläne für Ihre Geldanlage zu finden.

Inhaltsverzeichnis

Bevor Sie einen ETF-Sparplan einrichten

Mit einem ETF-Sparplan kaufen Sie regelmässig Anteile von ETFs und partizipieren an der Entwicklung eines Börsenindex. Denn: Exchange Traded Funds (ETFs) haben das Ziel, einen Aktienindex 1:1 abzubilden, sie heissen deshalb auch Indexfonds. Steigt der Index, steigt auch Ihr Indexfonds. Ein ETF-Sparplan eignet sich deshalb sehr gut zum langfristigen Vermögensaufbau, zum Beispiel zur Altersvorsorge oder einfach als renditestarke Geldanlage (beispielsweise Säule3a).

Wesentlich für den Erfolg eines ETF-Sparplans ist die richtige ETF-Auswahl. Bevor Sie also einen Sparplan mit ETF Fonds einrichten, müssen Sie entscheiden, auf welchen der vielen Aktienindizes Sie setzen und mit welchen ETFs Sie dies tun wollen.

Sie können auf eigene Faust auf ETF-Suche gehen oder die Auswahl der passenden ETFs Profis überlassen. Anleger, die letztere Variante vorziehen, sollten einen Blick auf die verschiedenen Robo-Advisors setzen.

Tipp: Invesco, ein führender internationaler ETF-Anbieter in der Schweiz, und der Banken-Challenger neon erweitern ihre Partnerschaft. Ab sofort bieten sie ETF-Sparpläne an, die gebührenfrei gehandelt und ohne Depotgebühren gehalten werden

Wenn Sie in Eigenregie Indexfonds auswählen wollen, dann helfen Ihnen unsere ETF-Empfehlungen im Folgenden. Hier stellen wir Ihnen die – aus unserer Sicht – besten Indizes zum ETF-Sparen und die dazu passenden Produkte vor. Den passenden ETF können Sie dann über ein Wertschriftendepot eines günstigen Brokers, zum Beispiel über ein Swissquote-Depot* wöchentlich, zweiwöchentlich oder monatlich besparen.

Bei XTrackers* erhalten Sie spannende Tipps und Tricks, wie Sie auch bei starken Kursschwankungen mit ETF-Sparplänen effektiv sparen können.

ETF-Sparplan: Die besten ETFs im Test

| Name | ISIN/Valor | Index | Gebühren pro Jahr (TER) | Verwendung der Erträge |

|---|---|---|---|---|

| iShares Core MSCI World UCITS ETF | IE00B4L5Y983/ 10608388 | MSCI World | 0,20 Prozent | thesaurierend |

| Xtrackers MSCI World UCITS ETF 1C* | IE00BJ0KDQ92/ 24869934 | MSCI World | 0,19 Prozent | thesaurierend |

| Xtrackers MSCI World UCITS ETF 1D* | IE00BK1PV551/ 25004349 | MSCI World | 0,12 Prozent | ausschüttend |

| Lyxor STOXX Europe 600 (DR) UCITS ETF C-EUR | LU0908500753/ 21182580 | STOXX Europe 600 | 0,07 Prozent | thesaurierend |

| iShares STOXX Europe 600 UCITS ETF | DE0002635307/ 1814262 | STOXX Europe 600 | 0,20 Prozent | ausschüttend |

| Xtrackers Euro Stoxx 50 UCITS ETF 1D | LU0274211217/ 2825565 | Euro STOXX 50 | 0,09 Prozent | ausschüttend |

| iShares SMI (CH) | CH0008899764/ 889976 | SMI | 0,35 Prozent | ausschüttend |

| UBS ETF (CH) SMI (CHF) A-dis | CH0017142719/ 1714271 | SMI | 0,20 Prozent | thesaurierend |

Produktempfehlung: Der thesaurierende iShares Core MSCI World UCITS ETF erhält vom Analysehaus Morningstar das Rating «Silver». Diese Bewertung erhalten Fonds, die anhand vieler Bewertungskriterien überdurchschnittlich abschneiden. Der thesaurierende Xtrackers MSCI World UCITS ETF 1C* gehört zu den günstigsten MSCI World-ETFs. Der ausschüttende Xtrackers MSCI World UCITS ETF 1D* erhält von der Ratingagentur Morningstar 4 von 5 Sternen.

Der thesaurierende Lyxor STOXX Europe 600 (DR) UCITS ETF C-EUR gehört zu den günstigsten Indexfonds überhaupt. Den ausschüttenden iShares STOXX Europe 600 UCITS ETF bewertet Morningstar mit «Gold». Die höchstmögliche Bewertung erhalten Fonds, die über alle Bewertungskriterien überdurchschnittlich gut abschneiden. Der ausschüttende Xtrackers Euro Stoxx 50 UCITS ETF 1D bildet den Eurozonen-Index vollständig physisch ab.

Tipp: Ihren Sparplan auf die getesteten ETFs richten Sie bequem bei Swissquote* ein, dem führenden Online-Broker der Schweiz.

„Königsweg des Fondssparens“: Indexfonds

Ein Börseninvestment ist in Zeiten von Niedrigzinsen alternativlos. Weder Anleger noch Sparer, die die Chance auf ein renditestarkes Investment haben wollen, kommen an Aktien vorbei. Um das Risiko eines Aktieninvestments zu reduzieren, sollten Sie als Anleger Ihr Geld über Länder und Branchen breit streuen.

Mit Exchange Traded Funds (ETFs) ist die Diversifikation besonders einfach, denn ETFs bilden einen Börsenindex ab – im Optimalfall 1:1. ETFs werden deshalb auch als Indexfonds bezeichnet. Durch die Zusammensetzung des Index›, den der ETF abbildet, ergibt sich also automatisch die Zusammensetzung für den ETF – und damit auch die Risikostreuung. Mit einem Indexfonds investieren Sie gleichzeitig in ein ganzes Bündel an Aktien.

Zwei Beispiele: Im SMI sind die grössten Schweizer Unternehmen verschiedener Branchen gelistet, mit einem SMI-ETF setzen Sie also auf 20 grössten Konzerne aus dem breiten Swiss Performance Index und die entsprechenden Branchen gleichzeitig. Im MSCI World sind die wichtigsten Unternehmen aus aller Welt und aus verschiedenen Branchen gelistet, mit einem MSCI World-ETF streuen Sie Ihr Kapital folglich gleichzeitig auf mehr als 1’600 Aktien.

ETFs – eine gigantische Erfolgsgeschichte

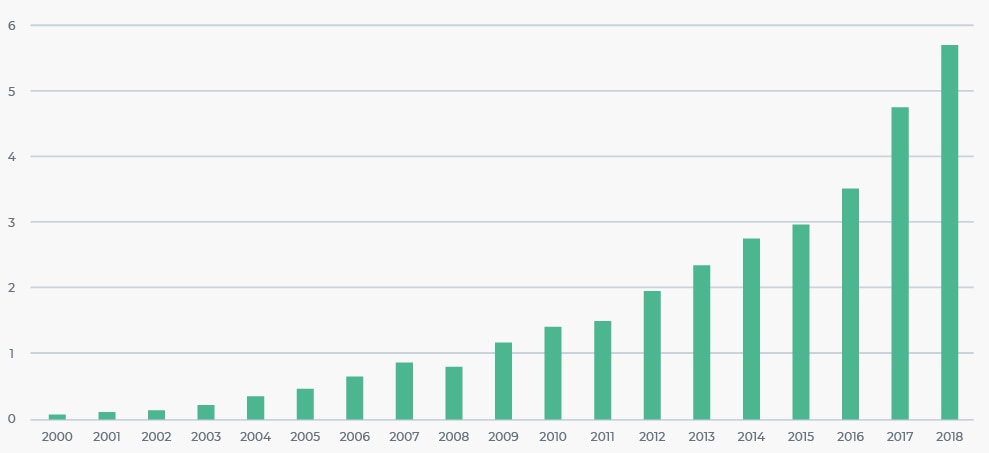

ETFs gehören seit vielen Jahren zu den beliebtesten Anlageprodukten. Mark Wiedman, Chef der BlackRock-Tochter iShares, rechnet bis 2030 mit einem weltweit verwalteten ETF-Vermögen für sein Unternehmen von zweieinhalb Billionen Euro. 2019 stieg das weltweit in ETFs verwaltete Vermögen auf mehr als sechs Billionen US-Dollar – eine gigantische Erfolgsgeschichte, wie folgende Grafik unterstreicht:

ETF-Volumen weltweit (2000 bis 2018)

Angaben in Billionen US-Dollar

Angaben in Billionen US-Dollar

Passive Aktien-Indexfonds deutlich günstiger als aktive Aktienfonds

Alternativ zu ETFs können Sie als Anleger selbstverständlich auch in klassische Aktienfonds investieren. Im Gegensatz zu den passiven ETFs werden diese aktiv gemanagt, ein Fondsmanager entscheidet also über die Auswahl der Titel. Investmentfonds sind jedoch, entgegen ihres eigentlichen Ziels, selten besser als der Markt. Darüber hinaus sind aktiv gemanagte Aktienfonds wesentlich teurer als die passiven ETFs.

«Bei einem global ausgerichteten Aktienfonds zahlen Anleger in der Regel etwa 1,5 bis zwei Prozent pro Jahr», sagt Roland Aulitzky vom Verbrauchermagazin «Finanztest». Bei einem ETF auf den MSCI World seien hingegen 0,2 bis 0,5 Prozent üblich.

Das heisst, dass die Strategie des Fondsmanagers so gut sein muss, dass sie die Wertentwicklung des zugrundeliegenden Index um mindestens ein bis zwei Prozent jährlich schlägt – nur so können die Managementgebühren ausgeglichen werden. Laut einer Studie der Ratingagentur Morningstar erzielen nur zehn Prozent aller weltweit agierenden Fondsmanager nach Kosten ein besseres Ergebnis als der Weltaktienindex MSCI World.

Da ein Aktien-ETF einen Aktienindex kopiert, zum Beispiel den SMI oder den MSCI World, muss kein Manager und auch kein Anleger aktiv Anlageentscheidungen treffen. Das spart nicht nur Nerven, sondern vor allem viel Geld: Über Direktbanken und Online-Broker können Anleger Aktien-Indexfonds für eine geringe Gebühr kaufen und ihren ETF-Sparplan aufbauen.

Kosten Kosten Kosten

Sie sollten bei einem ETF-Sparplan immer die Kosten für das Wertpapierdepot bzw. die Gebühren bei Ihrer Bank im Blick behalten. Legen Sie in Ihrem Sparplan 100 Franken und weniger im Monat an, sind Banken nicht immer die beste Wahl. Suchen Sie sich bei kleinen Sparbeträgen deshalb besser Anbieter aus, die Ihre Gebühren prozentual erheben

Das sollten Sie beim ETF-Sparplan beachten

Mit einem ETF-Sparplan (oder Fondssparplan) legen Sie Ihr Geld an der Börse an, das sollten Sie sich im Vorfeld vergegenwärtigen. Ein Börseninvestment (vor allem in Aktienfonds oder Aktien-Indexfonds) ist immer mit einigen Unwägbarkeiten verbunden, das liegt in der Natur der Sache. Im Gegensatz zum klassischen Sparbuch, kann Ihr an der Börse angespartes Vermögen kurzzeitig auch an Wert verlieren.

Sie sollten sich vor Abschluss eines ETF-Sparplans deshalb unter anderem folgende Fragen stellen: Welcher Anlegertyp sind Sie? Können Sie kurzzeitige Kursrückgänge verkraften? Wie lang ist Ihr Anlagehorizont? Wann benötigen Sie Ihr angespartes Vermögen? Welches Sparziel verfolgen Sie? Die Antworten auf diese Fragen können den Erfolg Ihrer Anlage sowie die Renditeaussichten entscheidend beeinflussen. Wenn Sie einen Anlagehorizont von mehreren Jahren haben und bereit sind, (zumindest kurzfristig) auch Verluste in Kauf zu nehmen, dann ist ein ETF-Sparplan für Sie womöglich das perfekte Investment.

Wichtig: Da Sie bei einem ETF-Sparplan in der Regel Ihr Geld langfristig anlegen und Ihr Vermögen über viele Jahre aufbauen, spielen kurzfristige Kursschwankungen an den Börsen nur eine untergeordnete Rolle*. Welches Volumen Ihr Sparplan hat, wieviel Geld Sie also regelmässig für Ihren «Vermögensaufbau mit Plan» zur Verfügung haben, sollten Sie sich aber in jedem Fall vor Ihrem Investment klarmachen. Auf welchen Geldbetrag können Sie also wie oft für Ihr alltägliches Leben verzichten?

Wie funktioniert ein ETF-Sparplan?

Ein ETF-Sparplan, welche in der Schweiz – im Vergleich zu Deutschland – rar gesät sind, ist ein Fondssparplan mit ETF Fonds. Einen ETF-Sparplan können Sie auch selbständig umsetzen. Sie als ETF-Sparer zahlen regelmässig einen vorher festgelegten Betrag in (Anteile von) Indexfonds und bauen sich damit über die Jahre ein Vermögen auf. Es gibt keine vorher festgelegte Laufzeit, darüber hinaus können Sie den Ausführungsrhythmus Ihres Sparplans individuell festlegen, ebenso die Höhe der Sparbeträge. Und Sie können den Sparplan aussetzen, falls dies notwendig sein sollte. Wichtig ist dabei auf die Kosten (Börsen- und Transaktionsgebühren) zu achten. Wählen Sie hier einen günstigen Anbieter.

Sie kaufen Sie beim Sparplan in festgelegten zeitlichen Abständen einen ETF-Anteil oder mehrere Fondsanteile eines ETFs und profitieren dann von den Börsenkursen bzw. von der Entwicklung des Index, den der ETF abbildet.

Übrigens: Bei einem ETF-Sparplan mit thesaurierenden Indexfonds entsteht ebenfalls eine Art Zinseszinseffekt. Neben der Entwicklung der Börsenkurse haben nämlich auch die erzielten Erträge (Dividenden, Kapitalausschüttungen usw.) einen positiven Einfluss auf Ihr angespartes Vermögen: Die Erträge fliessen direkt ins Fondsvermögen zurück und werden dort umgehend wieder angelegt.

ETF-Sparpläne – Chancenorientiert vs. sicher

Wie bereits erwähnt, sollte der zugrundeliegende Index Ihren Anlagebedürfnissen entsprechen: Wollen Sie von der Entwicklung der weltweit wichtigsten Unternehmen profitieren und ihr Risiko breit über Länder und Branchen hinweg streuen, dann könnten Sparpläne mit Indexfonds (ETFs) in Verbindung mit dem MSCI World für Sie die richtige Wahl sein.

Wollen Sie die Chance auf höhere Renditen haben? Dann bietet sich vielleicht ein ETF-Sparplan auf mittelgrosskapitalisierte Unternehmen, die im SMIM abgebildet werden, an. Im SMIM sind mittelgrosse Unternehmen verschiedener Branchen gelistet, eine Investition ist somit etwas riskanter als beispielsweise eine Anlage in den Schweizer Leitindex SMI oder in den Weltaktienindex MSCI World.

Zum Fondssparen in Eigenregie benötigen Sie ein WertSCHRIFTENdepot

Um Sparpläne auf einen Aktienindex einrichten zu können, ist das bereits erwähnte Wertdepot Grundvoraussetzung. Haben Sie Ihren Anbieter für das Wertdepot ausgemacht und dieses eingerichtet, folgt der nächste Schritt: Die Auswahl des für Sie passenden ETFs. In diesem Zusammenhang sollten Sie sich folgende Fragen stellen: Welchen Markt soll der ETF abbilden? Soll der Indexfonds jährlich Dividenden ausschütten oder diese automatisch wieder im Sparplan anlegen (thesaurierend)? Soll der ETF die Original-Indexaktien enthalten (physisch) oder diese nur nachbilden (synthetisch)? Das könnte Sie auch interessieren: MSCI Emerging Markets-ETF SMI-ETF Gold-ETF ETF kaufen Robo-Advisor-Vergleich Dow Jones-ETF

Das könnte Sie auch interessieren

ETF-Auswahl: Schritt für Schritt zum besten Aktien-Indexfonds

ETF ist nicht gleich ETF. Zwischen den verschiedenen Indexfonds-Produkten existieren zum Teil grosse Unterschiede bezüglich Performance und Kosten. Damit Sie die besten ETFs aus dem enorm breiten Produktangebot herausfiltern können, gibt es verschiedene Auswahlkriterien, anhand derer Sie einen guten von einem sehr guten ETF unterscheiden können – dazu gleich mehr in unserer ausführlichen Schritt-für-Schritt-Anleitung.

Bevor Sie sich die Details von ETFs näher betrachten, sollten Sie sich zunächst mit einigen Begriffen rund um das Thema Indexfonds vertraut machen – schliesslich geht es um Ihr Geld und um Ihren langfristigen Vermögensaufbau. Dabei hilft Ihnen unser ETF-Lexikon. Darin erfahren Sie unter anderem, was synthetisch replizierende ETFs sind, was ein Tracking Error ist und wie sich die Ausschüttungsarten unterscheiden – so fällt es Ihnen leichter, die besten ETFs für Ihre Anlagestrategie einzugrenzen.

Tipp: Gehen Sie bei Ihrer ETF-Auswahl systematisch vor. Mit dem folgenden 5-Schritte-Plan wird Ihre ETF-Suche garantiert erfolgreich sein.

Schritt 1: Anlageziel und Anlagefokus

Definieren Sie Anlageziel und Anlagefokus

Grundsätzlich ist bei der Geldanlage Folgendes zu beachten: Machen Sie sich vor Ihrer Investition klar, welches Anlageziel Sie verfolgen. Möchten Sie Ihr Geld eher kurzfristig anlegen oder wollen Sie langfristig ein Vermögen aufbauen?

ETFs eignen sich vor allem für den langfristigen Vermögensaufbau, sie spielen Ihre Stärken bei einem Anlagehorizont von zehn und mehr Jahren besonders gut aus. In unseren Ratgebern Geldanlage und Börsenhandel erfahren Sie, wie Sie Ihre Anlageziele bestimmen können, was Sie grundsätzlich beim Börseninvestment beachten sollten und welche Alternativen es gibt.

Für die richtige ETF-Auswahl sollten Sie vor der konkreten Produktsuche auch noch einen Anlagefokus bestimmen. Damit legen Sie fest, in welche Anlageklassen, Märkte oder Themen Sie investieren wollen. Schwellenländer-ETFs sind zum Beispiel riskanter als ETFs, die die Märkte von Industrienationen abbilden, bieten jedoch auch grössere Renditechancen. Über die Gewichtung verschiedener Anlageklassen können Sie Ihr Risiko ausserdem streuen.

Unsere Empfehlung: Streuen Sie Ihr Geld breit auf viele Unternehmen in aller Welt. Mit ETF auf die gesamte Welt geht das am besten, zum Beispiel mit einem Indexfonds auf den FTSE All World (ACWI) oder einem MSCI World-ETF – als Basisinvestment ist das perfekt.

Schritt 2: Ertragsverwendung und Replikation

Legen Sie Ertragsverwendung und Replikation fest

Wählen Sie im zweiten Schritt aus, wie Ihr Wunsch-ETF den zugrundeliegenden Index replizieren soll und wie die Erträge Ihres Indexfonds verwendet werden sollen. Damit nehmen Sie eine noch engere Fokussierung vor und kommen Ihrem Wunsch-ETF einen weiteren Schritt näher.

Was bedeutet Replikationsmethode bei Sparplänen?

Bei der Auswahl des passenden ETFs sollten Sie als Anleger auf die sogenannte Replikationsmethode des ETFs achten. Je nach Replikationsmethode geht der Anbieter bei der Abbildung des zugrunde liegenden Index anders vor. Zu unterscheiden sind ETFs mit direkter Replikation (physisch) von ETFs mit indirekter Replikation (synthetisch).

Ein physischer ETF bildet einen Index nach, indem er die im Index enthaltenen Aktien tatsächlich kauft. Kauft der ETF-Anbieter tatsächlich alle im Index enthaltenen Wertpapiere, dann wird das als Vollreplikation bezeichnet. Manche Anbieter kaufen und verkaufen auch nur die im Index gelisteten Aktien, die einen gewichtigen Einfluss auf die Indexentwicklung haben. Das nennt sich Representing Sampling oder optimiertes Sampling. Diese Vorgehensweise kann allerdings leichter zu Abweichungen bei der Kursentwicklung zwischen ETF und Index führen.

Bei synthetischen ETFs tritt dieses Problem nicht auf: Bei diesem Verfahren bilden die ETF-Anbieter die Indexentwicklung über Tauschgeschäfte ab. Diese sogenannten Swap-Geschäfte werden zwischen einem ETF-Anbieter und einem Swap-Kontrahenten abgewickelt. Diese Methode ist günstiger als der physische Kauf und Verkauf, allerdings ist das Risiko höher als bei der direkten Replikation. Wird der Swap-Kontrahent nämlich zahlungsunfähig, geht Anlegern mitunter ihre komplette Einlage verloren.

Wichtig: Hinter synthetisch replizierenden ETFs steckt kein echter Wert. Gleichzeitig ist die Wahrscheinlichkeit, dass Sie als Anleger durch die Wahl eines synthetisch replizierenden ETFs Nachteile haben, sehr gering.

Unsere Empfehlung: Wenn Sie Wert auf geringe Gebühren legen, sollten Sie ETFs mit indirekter Replikation wählen, wem Sicherheit besonders wichtig ist, sollte sich für physisch replizierende ETFs entscheiden.

Ertragsverwendung: Thesaurierende und ausschüttende ETFs

Fonds, also auch ETFs, können ausschüttend oder wiederanlegend (thesaurierend) sein. Ausschüttende ETFs schütten, wie der Name schon sagt, Erträge (zum Beispiel Aktiendividenden und Anleihezinsen) regelmässig aus. Die Beträge werden Ihrem Konto gutgeschrieben. Diese regelmässigen Erträge können Sie dann alternativ anlegen oder anderweitig nutzen, zum Beispiel für die nächste Stromrechnung.

Thesaurierende ETFs hingegen legen die Erträge sofort wieder im Sparplan an. Der Vorteil: Sie profitieren von einer Art Zinseszinseffekt, da sich das Vermögen nicht nur durch Ihre eingezahlten Beträge und die Kursgewinne des zugrundeliegenden Index‘ erhöht, sondern eben auch durch die erzielten Erträge. Gerade bei einem langfristigen Sparplan kann sich dies besonders deutlich bemerkbar machen.

Unsere Empfehlung: Insbesondere beim langfristigen Sparen via ETFs empfehlen wir Ihnen einen thesaurierenden ETF Fonds. Wer während der Ansparphase Erträge alternativ nutzen will, sollte einen ausschüttenden ETF wählen.

Schritt 3: Die Kosten

Vergleich von Kosten und Tracking Error

ETF Fonds sind sehr günstig und die Verwaltungskosten liegen deutlich niedriger als bei aktiv gemanagten Fonds. So liegt bei aktiv gemanagten Fonds die Verwaltungsgebühr in der Regel bei über einem Prozent pro Jahr, im Gegensatz dazu liegt die Verwaltungsgebühr von ETFs normalerweise unter einem halben Prozent pro Jahr. Mit dem richtigen Fondssparplan können Sie die Verwaltungskosten also relativ niedrig halten. Aber auch ETFs unterscheiden sich auf der Kostenseite teilweise erheblich.

Kosten der ETF-Sparpläne

Vergleichen Sie die Gebühren vor Ihrer Entscheidung für oder gegen einen ETF Fonds unbedingt ganz genau. Das geht ganz leicht, indem Sie die Gesamtkostenquote (Total Expense Ratio oder TER) verschiedener ETFs vergleichen. Die TER (auch als Management- oder Verwaltungskosten bezeichnet) spiegelt die laufenden Kosten eines ETFs pro Jahr wider und umfasst damit fast alle Gebühren des Indexfonds.

In der Total Expense Ratio nicht enthalten sind aber unter anderem Transaktionskosten, die durch den Kauf und Verkauf von Titeln im ETF entstehen. Wer alle Kosten eines ETFs vergleichen möchte, sollte einen Blick in die Produktinformationsblätter der Emittenten werfen und die ETF-Renditen vergleichen. In den Renditen sind nämlich alle Kosten bereits enthalten.

Um ETF-Gebühren im Detail zu vergleichen zu können, sollten Sie auch einen Blick auf die sogenannte Total Cost of Ownership (TCO) werfen. Die TCO gibt die tatsächlichen Gesamtkosten eines Fonds an und berücksichtigt zum Beispiel auch die Swap-Gebühr bei synthetisch nachgebildeten ETFs, Handelsgebühren und Spreads bei Transaktionen innerhalb eines ETFs sowie Steuern und Erträge.

Was bedeutet Tracking-Error und Tracking-Differenz?

Um die Ausgaben für Ihr Investment vollständig zu überblicken, sollten Sie auch auf die indirekten Gebühren achten, die durch den Tracking Error (TE) entstehen. Der TE misst die Abweichung des ETFs vom zugrundeliegenden Index. Ist der TE niedrig, dann ist die Entwicklung im Vergleich zum Index sehr ähnlich. Aber: Der TE gibt keinen Aufschluss darüber, ob die Abweichung positiv oder negativ ist. Dies offenbart die Tracking-Differenz (TD).

Die TD gibt den Unterschied an zwischen der Rendite des ETFs und der Rendite des Index‘, der vom ETF nachgebildet wird. Wollen Sie auf eigene Faust Vermögen für sich, Ihre Kinder und Ihre Familie aufbauen, dann sollten Sie unter anderem die Gesamtkostenquote (TER) im Blick haben. Sie gibt einen wichtigen Anhaltspunkt für die Kosten, die beim Investment in einen ETF anfallen.

Courtagen und Depotgebühren

Für den Kauf von ETFs fallen ausserdem Gebühren beim Kauf und Verkauf bei Ihrer Bank an. Diese unterscheiden sich von Depotanbieter zu Depotanbieter. Aber: Manche Online-Anbieter haben bedeutend tiefere Gebühren, sowohl für den Kauf und Verkauf wie auch für die Depotführung.

Schritt 4: Die Performance

Wie gut ist der ETF? Die Performance im Test

Wenn Sie sich für Ihre Geldanlage einen ETF ausgeguckt haben, sollte dieser natürlich auch die erhoffte Rendite erzielen. Deshalb sollten Sie bei Ihrer ETF-Auswahl die Wertentwicklung verschiedener Fonds genau vergleichen.

Auch wenn die Wertentwicklung aus der Vergangenheit keine Garantie für die Performance in der Zukunft ist, gibt sie Ihnen als Anleger dennoch eine wichtige Orientierung.

Tipp: Wir empfehlen Ihnen, ETFs auch innerhalb unterschiedlicher Zeiträume zu vergleichen. Je nach Zeitraum kann ein anderer ETF das Rennen um die beste Performance für sich entscheiden.

Schritt 5: ETF-Eigenschaften

Achten Sie auf diese Merkmale bei der ETF-Auswahl

Wenn Sie einige ETFs in der engeren Auswahl haben, lohnt sich schliesslich noch ein Blick auf den Fondsanbieter, das Fondsdomizil, das Fondsvermögen und das Fondsalter der börsengehandelten Indexfonds. Fällt Ihre Prüfung positiv aus, steigert das die (ohnehin hohe) Sicherheit Ihres ETF-Investments.

ETF-Anbieter und Fondsdomizil bei der ETF-Auswahl

Überprüfen Sie Ihren potentiellen ETF-Anbieter auf Vertrauenswürdigkeit: Finden Sie auf der Homepage des Fondsanbieters alle wichtigen Informationen? Wie einfach können Sie die Kosten des ETFs einsehen?

Das Fondsdomizil ist darüber hinaus wichtig, weil ETFs aus dem EU-Ausland unter Umständen steuerrechtliche Nachteile bringen. Für einen Anleger empfehlen wir daher, in Europa aufgelegte ETFs mit dem Namenszusatz „UCITS“ zu kaufen. Diese ETFs folgen nämlich der sogenannten UCITS-Richtlinie und erfüllen damit rechtliche Vorgaben und Qualitätsanforderungen innerhalb der Europäischen Union. Schweizer Anleger, die einen ETF auf einen Schweizer Wertpapierindex kaufen möchten, sollten darauf achten, dass das Fondsdomizil in der Schweiz liegt.

Zusätzliche Sicherheit: Fondsvermögen und Fondsalter

Die ETF-Anbieter erweitern stetig Ihr ETF-Portfolio, immer wieder strömen neue Indexfonds auf den Markt. Für Ihre ETF-Auswahl raten wir Ihnen, Fonds zu berücksichtigen, die älter als ein Jahr sind. Der Grund ist einfach: Nur dann liegen ausreichende Daten vor, die einen Performancevergleich mit ETFs der Konkurrenz erlauben.

Ein weiterer Pluspunkt älterer Indexfonds: Emittenten gewähren Ihren „ETF-Babys“ meistens eine Probezeit von einem Jahr. Spielt der ETF in diesem Zeitraum weniger Geld als erhofft ein, schliessen viele Anbieter den ETF wieder. Die Folge: Sie als Anleger müssen sich für Ihren Sparplan erneut auf ETF-Suche begeben.

Sie sollten bei Ihrer ETF-Auswahl ausserdem das verwaltete Fondsvermögen berücksichtigen, denn: Auch bei einem kleinen Fondsvermögen könnte sich ein ETF-Anbieter dafür entscheiden, den Fonds einzustellen. ETFs mit einem grossen Fondsvermögen sind zudem häufig günstiger, weil mehr Anlegerschultern zur Verfügung stehen, auf die die Fixkosten verteilt werden können.

ETF-Auswahl Zusammenfassung – darauf müssen Sie achten

- Welchen Index soll der ETF abbilden? Anleger, die möglichst breit streuen und mit einem einzigen ETF auskommen wollen, sollten sich den Weltaktienindex MSCI World genauer anschauen. Anleger, deren Anlageschwerpunkt auf europäischen Indizes liegen soll, können auf den Stoxx Europe 600, MSCI Europe (beide Europa) oder den MSCI EMU (Eurozone) ausweichen. Wer etwas riskanter und nur in der Schweiz anlegen möchte, der kann sich mit einem Indexfonds auf den Schweizer Leitindex SMI oder den breitgestreuten SPI zudecken.

- Soll der ETF Dividenden ausschütten oder wieder anlegen? Wenn Sie Dividenden jährlich auf Ihrem Konto gutgeschrieben bekommen möchten, dann müssen Sie sich für einen ausschüttenden ETF entscheiden. Das Vermögen des Sparplans entwickelt sich dann ohne die Dividendenerträge weiter, im Gegenzug erhalten Sie immer wieder Erträge aus Ihrem ETF. ETFs, die alle Dividenden wieder anlegen, nennen sich thesaurierende ETFs.

- Physisch oder synthetisch replizierender ETF? Wollen Sie über den ETF Anteile an dem Originalaktienkorb des Index besitzen, dann müssen Sie sich für physisch replizierende ETFs entscheiden. Synthetische ETFs hingegen lassen sich von einer Partnerbank die Wertentwicklung des jeweiligen Index zusichern. Im Bestand halten sie hingegen Wertschriften, an deren Wertentwicklung wiederum die Partnerbank interessiert ist.

Die besten Indizes für einen ETF-Sparplan

ETF-Sparen funktioniert im Prinzip mit allen (sparplanfähigen) ETFs. Es gibt aber Indizes, die sich besonders gut zum Vermögensaufbau via Sparplan eignen, weil sie das Risiko besonders gut streuen und weil sie vergleichsweise günstig sind. Diese Indizes sollen im Folgenden nochmals etwas genauer betrachtet werden.

Um das Risiko beim ETF-Sparen möglichst breit zu streuen, müssen Sie nicht unbedingt mehrere ETF-Sparpläne abschliessen. Indexfonds, die international orientierte Indizes nachbilden, diversifizieren das Risiko von Natur aus (zu Ihrer Inspiration haben wir einen Beispiel-ETF-Sparplan für Sie zusammengestellt).

Der bereits mehrfach genannte Weltaktienindex MSCI World setzt sich aus annähernd 1’600 Einzelunternehmen aus mehr als 20 Ländern zusammen. Über die Hälfte dieser Unternehmen sind US-amerikanische Unternehmen. Zum Beispiel sind unter anderem der iPhone-Hersteller Apple und der Mineralölkonzern Exxon Mobil im MSCI World gelistet. Die folgenden Indizes eignen sich besonders gut zum ETF-Sparen.

„Sparen nach Plan“ mit MSCI World und Co.

| Index | Region | Unternehmen | Bemerkung |

|---|---|---|---|

| MSCI World | weltweit | Überwiegend grosse Firmen aus den USA und Japan | Gelistet sind u.a. Apple, Amazon und Facebook |

| Stoxx Europe 600 | Europa | Überwiegend grosse Unternehmen aus Grossbritannien und der Schweiz | Die 600 grössten Firmen aus 18 europäischen Ländern |

| MSCI Europe | Europa | Überwiegend grosse Firmen aus Grossbritannien und Schweiz | Geeignet als Alternative oder Ergänzung zum MSCI World |

| MSCI EMU | Europaraum | Überwiegend grosse Firmen aus Frankreich und Deutschland | Annähernd 240 Unternehmen aus zehn Ländern der Eurozone |

Der MSCI World enthält nur grosse und mittelgrosse Unternehmen aus entwickelten Industrieländern. Unternehmen aus China und Brasilien sind im Index nicht gelistet, diese Länder stuft MSCI als Schwellenländer ein. Die Zusammensetzung des Weltaktienindex wird vom Anbieter MSCI quartalsweise überprüft, neue Unternehmen können dann in den Index aufsteigen und andere werden ersetzt.

Anleger, die sich dem US-Markt nicht aussetzen wollen oder eine Ergänzung zum MSCI World suchen, haben europaweit Möglichkeiten, breit anzulegen. Unter den europäischen Indizes streut der Stoxx Europe 600 am breitesten. Er umfasst die 600 nach Börsenwert grössten Unternehmen aus 18 europäischen Ländern, darunter auch Grossbritannien, die Schweiz und Schweden. Der Index ist also nicht auf den Euro-Raum beschränkt.

Im MSCI-Europe sind etwa 450 Firmen aus 15 europäischen Ländern gelistet. Diese Unternehmen repräsentieren annähernd 85 Prozent des Gesamtmarktes. In der Vergangenheit erzielte der MSCI Europe manchmal etwas weniger jährliche Rendite als der Stoxx Europe 600, die Kursausschläge des MSCI Europe fielen aber geringer aus. Der Grund: Im MSCI Europe sind grosse und mittelgrosse Konzerne gelistet, kleinere und damit volatilere Unternehmen fehlen hingegen.

Suchen Sie einen Index, der den Euroraum abbildet und besonders breit streut? Dann ist der MSCI EMU der passende Index für Ihre Anlagestrategie. Gelistet sind in diesem internationalen Index annähernd 240 Aktien aus zehn Ländern des Euroraums. ETFs auf den MSCI EMU können eine gute Ergänzung zum MSCI World sein, wenn Sie den Anteil von Unternehmen aus dem Euroraum in Ihrem Portfolio erhöhen wollen.

Wichtig: Sowohl beim MSCI World als auch beim Stoxx Europe 600 sowie beim MSCI Europe besteht ein Währungsrisiko, der Wert der Indizes hängt also auch von Währungsschwankungen ab. Diese Schwankungen können unter Umständen zusätzliche Rendite kosten oder sogar Verluste einbringen. Die Anlage in fremden Währungen ist zwar in der Regel kein grosser Nachteil, als Anleger sollten Sie dieses «Risiko» aber kennen.

Für Renditejunkies, die gerne etwas fokussierter anlegen, eignen sich auch der Schweizer Leitindex SMI, den Nebenwerte-Indizes SMIM, der EURO STOXX 50, in dem die 50 grössten Unternehmen des Euroraumes gelistet sind, sowie der S&P 500, der die 500 größten US-amerikanischen Unternehmen umfasst.

Unsere Vorschläge für Ihr ETF-Portfolio

Wenn Sie ein Portfolio zum ETF-Sparen aufbauen wollen, sollten Sie dieses möglichst breit aufstellen. ETFs auf stark diversifizierte Indizes können Sie ergänzen mit besonders chancenorientierten oder besonders konservativen Indexfonds – je nachdem, welche Anlagestrategie Sie verfolgen. Als (breit diversifiziertes) Basisinvestment eignet sich beispielsweise ein Indexfonds auf einen globalen Index wie den MSCI World oder den MSCI All Country World. Einen MSCI World-ETF oder einen MSCI All Country World-ETF können Sie dann beispielsweise durch einen renditestarken ETF auf den DAX (oder einen anderen Länderindex) oder einen risikoarmen Anleihen-ETF ergänzen – im Folgenden haben wir Ihnen drei Vorschläge für Ihr ETF-Portfolio aufgeführt:

Hinweis: Mit der BlackRock-Tochter iShares arbeiten wir eng zusammen, deshalb haben wir Ihnen im Folgenden die besten iShares-ETFs für unsere Portfolio-Vorschläge benutzt. Sie können selbstverständlich aber auch jeden anderen ETF nutzen, dem ein vergleichbarer Index zugrundeliegt.

ETF-Portfolio mit Fokus Welt

| Name | ISIN | Art des ETFs | Gewichtung |

|---|---|---|---|

| iShares Core MSCI World UCITS ETF | IE00B4L5Y983 | Aktien-ETF | 40 Prozent |

| iShares Core MSCI Emerging Markets IMI UCITS ETF | IE00BKM4GZ66 | Aktien-ETF | 15 Prozent |

| iShares Global Corporate Bond EUR Hedged UCITS ETF | IE00B9M6SJ31 | Anleihen-ETF | 45 Prozent |

ETF-Portfolio mit Fokus Deutschland und USA

| Name | ISIN | Art des ETFs | Gewichtung |

|---|---|---|---|

| iShares Core DAX® UCITS ETF (DE) | DE0005933931 | Aktien-ETF | 35 Prozent |

| iShares Core S&P 500 UCITS ETF | IE00B5BMR087 | Aktien-ETF | 30 Prozent |

| iShares Core € Corporate Bond UCITS ETF | IE00B3F81R35 | Anleihen-ETF | 20 Prozent |

| iShares $ Corporate Bond UCITS ETF | IE00BF3N6Y61 | Anleihen-ETF | 15 Prozent |

ETF-Portfolio mit Fokus Dividenden

| Name | ISIN | Art des ETFs | Gewichtung |

|---|---|---|---|

| Shares MSCI World Quality Dividend UCITS ETF | IE00BYYHSQ67 | Aktien-ETF | 60 Prozent |

| iShares Dow Jones Asia Pacific Select Dividend 30 UCITS ETF (DE) | DE000A0H0744 | Aktien-ETF | 20 Prozent |

| iShares € High Yield Corporate Bond UCITS ETF | IE00B66F4759 | Anleihen-ETF | 20 Prozent |

Beispiel-Sparplan

Wenn Sie einen ETF-Sparplan einrichten, sollten Sie auf die Diversifikation Ihres Portfolios achten. Streuen Sie Ihr Vermögen am besten möglichst breit. Sie können zum Beispiel das Gesamtinvestment in drei gleiche Teile aufteilen, um so die Regionen Schweiz, Europa und Welt abzudecken. Das könnte dann so aussehen und aus den folgenden drei ETFs bestehen:

Region Schweiz, zum Beispiel iShares Core SPI (CH) ETF (Valor CH0237935652) oder UBS ETF (CH) SPI (CHF) A-dis ETF (ISIN CH0131872431). Region Europa, zum Beispiel Lyxor STOXX Europe 600 (DR) (ISIN LU0908500753) oder iShares STOXX Europe 600 (ISIN DE0002635307). Region Welt, zum Beispiel iShares Core MSCI World UCITS ETF (ISIN IE00B4L5Y983) oder Xtrackers MSCI World UCITS ETF 1C (ISIN IE00BJ0KDQ92).

Mit diesem ETF-Sparplan investieren Sie weltweit und setzen mit den ETFs Region Schweiz und Region Europa einen leichten Schwerpunkt. Zudem bildet unsere Auswahl eine Mischung aus thesaurierenden und ausschüttenden ETFs. Selbstverständlich stellt dieses Beispiel keine Beratung oder Aufforderung zum Kauf dieser Wertpapiere dar. Sie können Ihr Gesamtvermögen auch zu anderen Teilen investieren und auf andere ETFs streuen.

ETF-Empfehlungen im ausführlichen Test: Die besten ETFs für einen Sparplan

Zu den genannten Indizes gibt es verschiedene ETFs von verschiedenen Anbietern. Die ETFs der einzelnen Anbieter unterscheiden sich in Details, die allerdings die Performance auf lange Sicht beeinflussen können. Wir haben unsere ETF-Empfehlungen deshalb genau unter die Lupe genommen und uns bei jedem Produkt folgende Fragen gestellt: Wie exakt wird der zugrundeliegende Index von dem jeweiligen ETF abgebildet? Welche Gebühren verlangt der ETF-Anbieter? Wie hoch ist der Tracking-Error?

Ob Sie einen physischen oder einen synthetischen ETF kaufen, müssen Sie als Anleger für sich selbst entscheiden. Das Risiko, Geld zu verlieren, ist laut Experten sowohl bei physischen als auch bei synthetischen ETFs eher theoretischer Natur. Seit Anfang 2018 werden die beiden Varianten auch bei der Besteuerung gleichgestellt. Übrigens: Unterstützung bei der Suche nach dem für Sie passenden ETF erhalten Sie auch in unserem Ratgeber ETF kaufen.

Die besten Sparpläne auf den MSCI World

Wer mit einem Sparplan auf den MSCI World setzt, streut sein investiertes Geld über viele Länder, Währungsräume, Unternehmen und Branchen – eine solch grosse Diversifikation kann Risiken mindern. Der MSCI World bildet deshalb ein optimales Fundament in einem gemischten Anlageportfolio. Im Folgenden haben wir für Sie die besten ETFs zum «Sparen nach Plan» zusammengestellt:

Bei ETFs auf den MSCI World, die die Dividenden ausschütten, sind der Xtrackers MSCI World UCITS ETF 1D und der Lyxor ETF MSCI World zu empfehlen.

Der Lyxor-ETF (ISIN FR0010315770/Valor 2538768) bildet den MSCI World ebenfalls synthetisch nach und schüttet die Erträge halbjährlich aus. Mit 0,30 Prozent jährlichen Gebühren ist er bezüglich TER deutlich teurer als der Xtrackers-ETF.

Der Xtrackers-ETF* (ISIN IE00BK1PV551/Valor 25004349) schüttet die Erträge ebenfalls aus. Im Gegensatz zu dem MSCI World-ETF von Lyxor bildet der ETF der Deutsche Bank-Tochter den Weltaktienindex mittels optimierten Sampling physisch nach. Mit 0,12 Prozent Gesamtkostenquote (TER) gehört der Xtrackers-ETF darüber hinaus zu den günstigsten MSCI World-ETFs überhaupt.

Wer auf einen ETF setzen möchte, der die Aktien des MSCI World tatsächlich (teilweise) physisch enthält und die Erträge im Fondsvolumen wieder anlegt (thesauriert), für den kommt möglicherweise der iShares Core MSCI World UCITS ETF infrage. Der ETF der BlackRock-Tochter iShares mit der ISIN IE00B4L5Y983 und der Valor 10608388 bildet die Entwicklung des MSCI World mittels Sampling-Methode gut nach, die Gesamtkostenquote beträgt pro Jahr 0,20 Prozent. Beachten Sie bei diesem ETF das Währungsrisiko, der iShares Core MSCI World UCITS ETF notiert in US-Dollar. Das Analysehaus Morningstar bewertet den thesaurierenden iShares-ETF mit 5 Sternen (überdurchschnittlich) und vergibt darüber hinaus das Rating «Silver». Diese Bewertung erhalten Fonds, die anhand vieler Bewertungskriterien überdurchschnittlich abschneiden. Für Anleger, die in einen ausschüttenden ETF investieren wollen, bietet iShares übrigens eine starke Alternative: iShares MSCI World UCITS ETF (ISIN IE00B0M62Q58).

Etwas günstiger als die genannten iShares-ETFs ist der Xtrackers MSCI World UCITS ETF 1C*, für den der ETF-Anbieter der Deutschen Bank 0,19 Prozent im Jahr verlangt. Bei diesem ETF mit der ISIN IE00BJ0KDQ92 werden die Erträge in den Indexfonds ebenfalls reinvestiert (thesaurierend), den MSCI World bildet der ETF von Xtrackers physisch nach.

Sparpläne auf STOXX Europe 600 und EURO STOXX 50

Im STOXX Europe 600 sind die 600 grössten Firmen aus 18 europäischen Ländern gelistet, überwiegend Firmen aus Grossbritannien und der Schweiz. Der Stoxx Europe 600 UCITS ETF 1C (ISIN LU0328475792/Valor 3614439) bildet den zugrundeliegenden Index physisch nach, die Erträge werden reinvestiert (thesauriert). Mit jährlichen Gebühren von 0,20 Prozent gehört der ETF der Deutschen Bank-Tochter zu den günstigeren Indexfonds.

Ebenfalls physisch wird der STOXX Europe 600, einer der breitesten Indizes überhaupt, vom Lyxor STOXX Europe 600 (DR) UCITS ETF C-EUR (ISIN LU0908500753/Valor 21182580) nachgebildet. Auch der Lyxor-ETF legt die Erträge wieder im Vermögen des Indexfonds an (thesaurierend). Mit einer jährlichen Kostenquote von 0,07 Prozent gehört der ETF der Société Générale-Tochter Lyxor zu den günstigsten überhaupt.

Wer Erträge lieber ausgeschüttet haben möchte, für den kommt auch der iShares STOXX Europe 600 UCITS ETF infrage. Der ETF der BlackRock-Tochter iShares mit der ISIN DE0002635307 schüttet die Dividenden mindestens jährlich aus. Der iShares-ETF bildet den zugrundeliegenden Index vollständig physisch nach, die jährlichen Gebühren liegen bei 0,20 Prozent. Morningstar bewertet diesen Indexfonds mit «Gold». Die höchstmögliche Bewertung erhalten Fonds, die über alle Bewertungskriterien überdurchschnittlich gut abschneiden.

Wer in Europa anlegen und etwas fokussierter investieren möchte, für den ist der EURO STOXX 50 eine gute Alternative zum STOXX EUROPE 600. Der EURO STOXX 50, der zu den führenden Börsenbarometern Europas zählt, setzt sich aus 50 grossen Unternehmen der Eurozone zusammen. ETFs auf diesen Aktienindex gehören zu den günstigsten Fonds überhaupt.

Der ausschüttende Xtrackers Euro Stoxx 50 UCITS ETF 1D (ISIN LU0274211217) bildet den Eurozonen-Index vollständig physisch ab. Mit einer Gesamtkostenquote (TER) von 0,09 Prozent im Jahr gehört der Xtrackers-ETF zu den günstigsten ETF Fonds auf den EURO STOXX 50.

Zu den Fonds mit dem grössten Anlagevolumen zählen der Lyxor ETF Euro Stoxx 50 – D-EUR (ISIN FR0007054358), der die Erträge halbjährlich ausschüttet, und der iShares Euro Stoxx 50 UCITS ETF (ISIN IE0008471009), der die Erträge quartalsweise ausschüttet. Der Lyxor-ETF kostet den Anleger bezüglich TER 0,20 Prozent pro Jahr, beim iShares-ETF sind die laufenden Kosten mit 0,10 Prozent nur halb so hoch.

Ebenfalls einen Blick wert ist der Lyxor Core EURO STOXX 50 (DR) UCITS ETF (ISIN LU0908501215). Bezüglich Gesamtkostenquote ist der Lyxor-ETF mit 0,07 Prozent noch etwas günstiger. Auch er bildet den Eurozonen-Index vollständig physisch nach, legt die Erträge wieder im Fondsvolumen an (thesaurierend).

Hinweis: Aufgrund der relativ geringen Diversifikation (50 Unternehmen aus der Eurozone) erhalten die drei hier vorgestellten EURO STOXX 50-ETFs von der Ratingagentur Morningstar mit 3 von 5 Sternen eine durchschnittliche Gesamtbewertung.

Die besten Sparpläne auf den SMI

Experten raten davon ab, mit einzelnen Länderindizes wie dem Schweizer Aktienindex (SMI) die Basis für ein Depot zu bilden. SMI, DAX, S&P 500 und Co. sind nicht als Grundbaustein für ein diversifiziertes Depot geeignet. Wer dennoch nach etwas mehr Rendite lechzt und wen auch grössere Verluste nicht aus der Ruhe bringen, kann einen Sparplan auf den SMI einrichten. Schauen Sie sich die folgenden SMI-ETFs an.

Bei den ausschüttenden Indexfonds sind folgende zwei SMI-ETFs zu empfehlen: Der iShares SMI (CH) ETF (ISIN CH0008899764) und der UBS ETF (CH) SMI (CHF) A-dis ETF (ISIN CH0017142719) (ausschüttend). Beide SMI-ETFs bilden den deutschen Leitindex vollständig physisch nach. Der iShares SMI ETF ist in der Schweiz aufgelegt, schüttet die Erträge mindestens jährlich aus und kostet 0,35 Prozent pro Jahr. Deutlich günstiger ist der UBS SMI ETF mit einer Kostenquote von 0,20 Prozent jährlich. Der ETF der Commerzbank-Tochter schüttet die Erträge jährlich aus.

Kosten beim ETF-Sparplan

Kosten beeinflussen die Rendite direkt. Sie als Anleger sollten deshalb grundsätzlich die Kostenstruktur bei der Geldanlage beachten. Und gerade beim langfristigen Vermögensaufbau für Ihren Nachwuchs nimmt die ETF-Kostenkontrolle eine gewichtige Rolle ein. Achten Sie genau auf TER, TCO und Co., werfen Sie darüber hinaus einen Blick auf den Tracking-Error. Am einfachsten können Sie bei der Auswahl Ihres Anbieters sparen – und ganz wichtig: Bei der Geldanlage für Kinder müssen Sie steuerliche Effekte im Detail berücksichtigen.

FAQ – unsere Antworten auf Ihre ETF-Fragen

Was ist ein ETF Fonds? ETF einfach erklärt

Die Abkürzung ETF steht für Exchange Traded Fund, ein ETF ist also ein börsengehandelter Indexfonds. Fonds, genauer gesagt: Investmentfonds, investieren das Anlegerkapital nicht nur in eine Aktie oder in eine Anleihe, sondern streuen dieses besonders breit auf viele verschiedene Wertpapiere – und reduzieren so das Risiko.

Bei einem Indexfonds sind die Wertpapiere, in die der Fonds investiert, bereits durch den Index vorgegeben. Ein ETF investiert also das Anlegerkapital in einen ganzen Aktienindex, zum Beispiel in den DAX oder in den MSCI World. Ziel des ETFs ist es, den zugrundeliegenden Index abzubilden, im Optimalfall 1:1. Steigt zum Beispiel der DAX um ein Prozent, dann steigt auch der DAX-ETF um ein Prozent (abzüglich Gebühren). Der grosse Vorteil für Sie als Anleger liegt also darin, dass Sie über einen Indexfonds unmittelbar an der Wertentwicklung eines Index‘ teilhaben können, ohne die entsprechenden Unternehmens-Aktien besitzen zu müssen.

Da ETFs wie Aktien an der Börse gehandelt werden, können Anleger jederzeit zu tagesaktuellen Werten Ihre ETF-Anteile verkaufen oder neue hinzukaufen. Ein Einstieg oder Ausstieg ist also zu jeder Zeit problemlos möglich, es besteht keine Haltefrist.

Was ist ein ETF-Sparplan?

Mit einem ETF-Sparplan partizipieren Sie als Anleger bereits ab kleinen Sparbeträgen an der Wertentwicklung eines Index‘ – und damit an einem ganzen Bündel an Wertpapieren. ETF-Sparer investieren regelmässig, zum Beispiel jeden Monat oder alle zwei Monate, in ETFs oder in ETF-Anteile.

Der große Vorteil eines ETF-Sparplans liegt in seiner Flexibilität, denn dieser kann jederzeit angepasst, gestoppt oder aufgelöst werden. Anleger müssen sich an keine Haltefrist halten und können so ihren Vermögensaufbau jederzeit an die persönlichen finanziellen Verhältnisse, an die individuelle Anlagestrategie und an die persönliche Risikobereitschaft anpassen.

ETF-Sparer profitieren ausserdem vom sogenannten Cost-Average-Effekt, dem Durchschnittskosteneffekt. Aufgrund der regelmässigen ETF-Investitionen entsteht mit der Zeit ein Durchschnittpreis, den Sparer für die ETFs bezahlten. Ein (sehr theoretisches) Beispiel: Sie kaufen im ersten Monat einen ETF zum Preis von 100 Schweizer Franken. Im zweiten Monat ist der Wert des ETFs gefallen, sodass Sie für Ihre Sparrate in Höhe von 100 Franken nun zwei ETFs erhalten (Sie kaufen also mit Rabatt ein). Im dritten Monat ist der ETF-Wert deutlich gestiegen auf 200 Franken. Sie erhalten nun nur noch ein halben ETF für Ihre Sparrate. Unter dem Strich haben Sie nach drei Monaten 3,5 ETFs gekauft zum Durchschnittspreis von annähernd 85 Franken.

Sie sehen: Weil Sie als ETF-Sparer langfristig Vermögen aufbauen, müssen Sie sich keine Gedanken mehr über die Schwankungen an der Börse machen.

Alternativ können Sie auch über grössere Einmalzahlungen in ETFs investieren, dann profitieren Sie aber nicht mehr vom Cost-Average-Effekt. Im schlimmsten Fall könnte sogar ein Timing-Problem entstehen, weil Sie immer dann kaufen, wenn der Markt besonders hoch steht bzw. wenn Ihr ETF besonders teuer ist.

Ab wann lohnt sich ein ETF?

Mit einem solchen Anlagekonzept investieren Anleger in einen oder gleichzeitig mehrere ETFs ihrer Wahl. Dies kann über regelmässige Sparsummen erfolgen oder über Einmalzahlungen. Der grosse Vorteil liegt in seiner Flexibilität, denn ein solches Anlagekonzept kann jederzeit angepasst, gestoppt oder aufgelöst werden. Anleger müssen sich an keine Haltefrist halten und können so ihren Vermögensaufbau jederzeit an die persönlichen finanziellen Verhältnisse, an die individuelle Anlagestrategie und an die persönliche Risikobereitschaft anpassen.

Mit einem regelmässigen ETF-Sparen partizipieren Sie als Anleger bereits mit geringeren monatlichen Sparbeträgen an der Wertentwicklung eines Index – und damit an einem ganzen Bündel an Wertpapieren. Doch ganz wichtig: Dieser Vermögensaufbau macht nur Sinn, wenn die Kosten tief sind. Eine Alternative ist das Vorsorgesparen, Säule3a, mit ETF. Hierzu gibt es mit Descartes Vorsorge und Viac zwei digitale Anbieter, die das Sparen bereits ab geringen Beträgen kostengünstig umsetzen.

Wie kann ich ETFs kaufen?

Exchange Traded Funds (ETFs) können wie Aktien an der Börse gehandelt werden. Um ETFs kaufen und verkaufen zu können, benötigen Sie also lediglich ein Wertpapierdepot bei einem Online-Broker oder einer Bank. Einige Online-Broker bieten kostenfreie Depots mit speziellen Konditionen für den ETF-Handel an. Gehandelt werden ETFs zu tagesaktuellen Kursen und können jederzeit zu allen Börsenzeiten gekauft oder verkauft werden.

Um einen bestimmten ETF, wie einen MSCI World-ETF kaufen zu können, müssen Sie nur dessen Valorennummer (Börsenticker oder ISIN) kennen und dann entscheiden, wie viele Anteile Sie von diesem ETF kaufen möchten.

Was ist der MSCI World-Index?

Der MSCI World-Index (Morgan Stanley Capital International World Index) ist einer der bedeutendsten Aktienindizes der Welt. Er bildet die Wertentwicklung von mehr als 1’600 Unternehmen aus über 20 Industrieländern ab. Damit spiegelt der MSCI World-Index annähernd 85 Prozent der Marktkapitalisierung der Industrieländer wider.

Ein Auswahlkriterium der Unternehmen im MSCI World-Index ist unter anderem deren Börsenwert. Darüber hinaus gilt die Voraussetzung, dass die jeweiligen Aktien in einem ausreichenden Umfang gehandelt werden. Daher wird die Zusammensetzung des MSCI World-Index‘ auch quartalsweise überprüft. Jedes Quartal können also neue Unternehmen in den Index aufsteigen und andere herausfallen.

Fazit: ETF-Sparplan einrichten

-

Die deutsche Stiftung Warentest bezeichnet ETF-Sparen als «Königsweg des Fondssparens». Indexfonds eignen sich besonders gut zum langfristigen Vermögensaufbau.

-

Stellen Sie sich die Frage, auf wie viel Geld Sie im alltäglichen Leben verzichten können. Legen Sie dieses Geld regelmässig im eigenen Wertpapierdepot an, zum Beispiel bei Swissquote*, dem Sieger im Online-Broker-Test 04/2021 des SIQT.

-

Investieren Sie Ihr Kapital in einen breit gestreuten Aktienindex oder lassen Sie es von einem Robo-Advisor verwalten. Der Weltaktienindex MSCI World eignet sich sehr gut als Basisinvestment und die besten Anbieter finden Sie in unserem Robo-Advisor-Vergleich.

-

Bauen Sie langfristig, also über zehn Jahre und mehr, ein Vermögen auf. Achten Sie dabei auf die Kosten, denn diese kosten direkt Rendite.

-

Wählen Sie die BX Swiss als Börsenplatz aus.

*Das bedeutet das Sternchen: Unsere Ratgeber-Artikel sind objektiv recherchiert und unabhängig erstellt. Wir wollen so möglichst vielen Menschen helfen, eigenständig Vermögen aufzubauen und in Finanzfragen die richtigen Entscheidungen zu treffen. Damit unsere Informationen kostenlos abrufbar sind, werden manchmal Klicks auf Verlinkungen vergütet. Diese sogenannten Affiliate Links kennzeichnen wir mit einem Sternchen. Geld bekommt die finanzen.net GmbH, aber nie der Autor individuell, wenn Leser auf einen solchen Link klicken oder beim Anbieter einen Vertrag abschliessen. Ob die finanzen.net GmbH eine Vergütung erhält und in welcher Höhe, hat keinerlei Einfluss auf die Produktempfehlungen. Für die Ratgeber-Redaktion ist ausschliesslich wichtig, ob ein Angebot gut für Anleger und Sparer ist.